Венчурный рынок. Энциклопедия маркетинга. Выгода подобных вложений

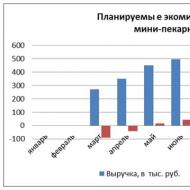

По просьбе Inc. Фонд развития интернет-инициатив (ФРИИ) собрал статистику всех сделок в сегменте «IT и интернет» на российском рынке за 2016 год и первое полугодие 2017-го. Полученные данные наглядно показывают, кто в России сейчас вкладывается в стартапы и в какие сферы инвестируют активнее всего. На основе цифр мы сделали инфографику - она поможет начинающим предпринимателям понять, к кому можно обратиться за деньгами для своего бизнеса.

Инфографика: как устроен венчурный рынок в России по ссылке

Наибольшую активность за рассматриваемый период демонстрировали акселераторы (в первую очередь, ФРИИ) и бизнес-ангелы (частные инвесторы) - по 102 сделки. Частные фонды заключили 99 сделок, здесь мы также учитывали сделки ФРИИ, в котором фонд выступает как инвестор на более поздних, чем посевная, стадиях. Компании и корпоративные фонды совершили 66 сделок, включая частичную или полную покупку компаний стратегами. Фонды и акселераторы с государственным участием профинансировали 23 стартапа.

Однако по объемам финансирования проектов картина диаметрально противоположна. Больше всего денег на российском венчурном рынке потратили компании и аффилированные с ними фонды (около 20,9 млрд рублей) и частные фонды (20 млрд). За ними следуют частные инвесторы (3,2 млрд) и акселераторы (около 323 млн). Объясняется это просто: акселераторы и частные инвесторы обычно вкладывают небольшие суммы на ранних стадиях развития стартапов, а фонды и корпорации - инвестируют на более поздних этапах и более крупными чеками. Госфонды проинвестировали всего 724 млн рублей. Небольшое финансирование со стороны государства объясняется тем, что большинство государственных фондов - такие как «Фонд Бортника» - вкладывают деньги в наукоемкие проекты в виде грантов, не рассчитывая на отдачу от инвестиций.

За последние полтора года инвесторы чаще всего финансировали различные решения для автоматизации и упрощения ведения бизнеса - от электронного документооборота до корпоративного медицинского обслуживания. В этой сфере было совершено более 100 сделок. Также инвесторов интересуют проекты в области электронной коммерции (доставка еды и продуктов, каршеринг и другие сервисы, оплачиваемые онлайн или через приложения) - около 80 сделок. Остальные сферы значительно отстают. Так, стартапы, связанные с медициной, заключили 17 сделок, проекты в области «интернета вещей» - 21, компании, работающие с рекламными технологиями, - 26. Инвесторы сохраняют интерес к области финансовых технологий (20 инвестиций) и к образовательным проектам - профинансировано 18 компаний.

Как мы считали

При подсчетах объемов финансирования венчурных проектов не учитывались сделки, суммы которых не раскрывались. При этом мы рассматривали все инвестиции в российские стартапы, в том числе и со стороны зарубежных фондов и инвесторов. Например, в расчеты попали сделки с участием американского акселератора 500 Startups и китайского интернет-гиганта Alibaba - он вложил $15 млн в российский стартап Way Ray (разрабатывает технологии дополненной реальности для навигации автомобилей - Inc.).

На объеме денег в корпоративном сегменте отразились также несколько крупных сделок по покупке уже успешных интернет-проектов: например, покупка холдингом Mail.Ru Group сервиса доставки еды Delivery Club за 5,8 млрд рублей.

Пациент скорее жив

Опрошенные Inc. инвесторы сходятся во мнении, что какая-то «жизнь» на российском рынке «теплится». Однако направление движения российского венчура остается неясным.

Статистика и комментарии участников рынка показывают, что настроения пока скорее пессимистичные. Так, исследование MoneyTree (его ежегодно проводит PwC) показало, что общий размер российского рынка высокорискованных инвестиций в 2016 году снизился на 29% - с $232,6 млн до $165,2 млн, а количество заключенных сделок выросло совсем незначительно - со 180 до 184. При этом не учитывались сделки, размер которых составил менее $50 тысяч, - они отражены в статистике ФРИИ. Именно «ангельские» сделки сейчас составляют основную долю всей активности на венчурном рынке.

По данным ежегодного опроса Venture Barometer, в 2016 году оптимизм российских инвесторов снизился. В рамках исследования у респондентов спрашивали, как увеличится количество сделок в России к 2022 году. В 2016-м значительный рост прогнозировали 34% российских инвесторов (в 2015-м их было 40%), а незначительное увеличение - 43% (в 2015-м - 13%). С другой стороны, в 2015 году 25% респондентов ожидали «значительного уменьшения» числа сделок, а в 2016-м такого мнения придерживались только 6%.

Алексей Соловьев партнер фонда iTech Capital:

Ощущения от рынка сейчас двойственные. С одной стороны, сделки вроде бы есть, какая-то «движуха» происходит… Но все это напоминает броуновское движение - нет какого-то единого вектора и понимания, куда все это катится.

nc. узнал у представителей российского венчурного рынка - что они считают трендами этих полутора лет.

Тренд №1: Инвесторы-новички

По словам Алексея Соловьева из iTech Capital, в последнее время всё больше сделок на рынке заключают те, кто пришел в венчурную индустрию впервые. Это, как правило, состоятельные люди и их family-офисы, которые теперь напрямую инвестируют в стартапы. В ходе опроса российских инвесторов Venture Barometer (Соловьев делает его ежегодно) 56% респондентов назвали это одной из тенденций минувшего года. Кризис ликвидности подталкивал людей со свободными деньгами искать новые стратегии инвестиций, поясняет руководитель Национальной ассоциации бизнес-ангелов Виталий Полехин. По его словам, за последний год в «ангелы» пришло много средних предпринимателей и топ-менеджеров корпораций. Традиционные инструменты инвестирования (депозиты и фондовый рынок) они уже опробовали - теперь пришла очередь стартапов.

Данные ФРИИ также иллюстрируют активность «новых» инвесторов. Один из них - Александр Румянцев - раньше занимался фондовым рынком, а около года назад начал инвестировать в стартапы. Сейчас он - самый активный бизнес-ангел в России (вложился уже в 30 проектов).

«Российский венчур - пока молодой и находится в той стадии, в которой фондовый рынок был 15 лет назад», - считает Румянцев.

По его мнению, большинство инвесторов пока опасаются рисковать и играть по все еще не сформировавшимся правилам.

Появлению новых инвесторов рынок обязан также краудинвестинговым площадкам - они позволяют всем желающим с небольшим риском попробовать для себя венчурные инвестиции.

«Так на рынок приходят те, кто раньше этого не делал совсем, но готов попробовать, начав с маленьких чеков», - говорит генеральный директор краудинвестинговой платформы StartTrack Константин Шабалин.

По данным исследования Russian Angel Monitor, сегмент клубного инвестирования активно начал развиваться в 2015 году - тогда появились, в частности, клуб инвесторов бизнес-школы «Сколково», краудинвестинговые площадки VentureClub и StartTrack. Число сделок, заключенных через эти структуры, растет со скоростью 30-40% в год, а их объем, по прогнозу Шабалина, к концу 2017-го может достичь 2,5-3 млрд рублей.

Для рынка очень важно, чтобы такие начинающие инвесторы не делали грубых ошибок - например, не вкладывали деньги по завышенным оценкам, отмечает инвестиционный директор фонда Maxfield Capital Алексей Тукнов. По его словам, стартап не должен быть переоценен изначально - чтобы вложенный в него на ранних этапах развития капитал принес достаточную окупаемость инвестиций.

33% респондентов Venture Barometer также полагают, что рост количества состоятельных людей, инвестирующих в венчурные фонды - один из трендов 2016 года.

Тренд №2: «Бегство инвестиций»

В то время как «ангелы» и начинающие инвесторы становятся все более активны на рынке, крупные, коммерческие фонды, наоборот, инвестируют более аккуратно и все чаще вкладываются в зарубежные проекты.

Локальный рынок в России довольно ограничен, а чтобы фонду получить запланированную доходность на уровне 20-25% годовых, в портфеле нужно иметь одного, лучше - двух «единорогов» - компании, оценка которых превышает $1 млрд. Таких в России можно пересчитать на пальцах одной руки, отмечает управляющий партнер Inventure Partners Антон Иншутин. В лучшем случае, фонду удастся продать компанию за $50 млн, а если сильно повезет - за $100 млн. То есть, чтобы показать 10-кратную доходность от первоначальной инвестиции, фонд должен «заходить» в проект при оценке в $5-10 млн - фактически это первые деньги компании, а не раунды B и выше, объясняет инвестор. Именно по этой причине многие фонды, инвестирующие на зрелых стадиях, стали активно искать зарубежные проекты для вложения денег, указывает он.

Антон Иншутин партнер фонда Inventure Partners

«Мы, например, смотрим на европейский рынок - там нет закрытого «джентльменского клуба» инвесторов (в отличие от США - Inc.), которые делят между собой самые интересные сделки, - говорит Иншутин. - И географически Европа удобнее, чем США, с точки зрения постоянного общения с основателями компании».

Помимо Inventure, за рубеж начали активно инвестировать (в том числе открывая филиалы) фонды Runa Capital, Almaz Capital, Flint, Target и другие. Увлекся иностранными инвестициями и Maxfield Capital, который изначально создавался для вложений в российские проекты и их продвижение на глобальном рынке. Как пояснил управляющий партнер этого фонда Александр Туркот, число интересных отечественных стартапов оказалось ниже ожидаемого. Поэтому Maxfield Capital обратил свой взор на США, Израиль и Великобританию - страны, где у партнеров фонда есть экспертиза.

Директор по работе с портфельными компаниями ФРИИ Сергей Негодяев также полагает, что «бегство инвестиций» может быть связано с незрелостью российских стартапов.

«С развитием технологий, интернета и венчурной экосистемы запустить стартап стало как никогда просто, - говорит он. - Но вырастить бизнес до того уровня, чтобы он удовлетворял требованиям венчурных фондов, - требует столько же времени и сил, как и раньше».

За последний год, по словам Негодяева, существенно выросло число компаний, которые «умерли», не дождавшись следующего раунда финансирования, - в венчурной отрасли этот период в развитии стартапа называют «долиной смерти».

С ним соглашается и управляющий партнер фонда Impulse VC, который полагает, что талантливых фаундеров и стартапов в России мало, а те, кто есть, часто сами перебираются за границу и начинают собственный бизнес уже там.

Кирилл Белов управляющий партнер фонда Impulse VC:

Поскольку в России недостаток опытных основателей компаний и хороших стартапов, то ангелы и все остальные инвесторы смотрят на зарубежные рынки. Фонды тоже переключились на инвестиции в других странах. Много русскоговорящих основателей проектов разбросано по всему миру, и поток проектов от этих ребят по качеству и количеству очень хорош.

Тренд №3: Нехватка покупателей

От финансирования российских компаний инвесторов удерживают и плохие перспективы выхода из них. Еще в 2015 году 83% участников опроса Venture Barometer назвали отсутствие стратегических покупателей главной проблемой для развития венчура в России. В 2016-м об этом же заявили 69% российских инвесторов, больше респондентов (72%) беспокоил только политический кризис и санкции Запада в отношении России.

«Чтобы заработать на проекте, его нужно кому-то продать, а в России покупателями традиционно выступают две с половиной компании - «Яндекс» или Mail.Ru Group», - поясняет Иншутин из Inventure Partners.

Иногда, по его словам, покупает стартапы «Сбербанк» (в марте 2015-го он приобрел контрольный портфель рекламной платформы Segmento), но это скорее исключение из правил.

Российские компании не рассматривают инвестиции в стартапы как способ решения собственных задач (например, улучшения финансовых показателей, роста капитализации, захвата новых рынков), объясняет Негодяев из ФРИИ.

Впрочем, настроения по этому параметру на рынке улучшаются - во многом за счет оживления на рынке M&A крупных российских игроков и фондов. Из данных ФРИИ следует, что за полтора года непосредственно на российском рынке произошло 16 выходов.

Среди крупных «экзитов» последних полутора лет выделяется сделка по покупке фондом АФК «Система» у «Роснано» доли в производителе чипов «Микрон» - за 4,8 млрд рублей. Фонды Kite Ventures, AddVenture и сооснователь Qiwi Андрей Романенко успешно вышли из игровой компании Pixonic - ее за 1,8 млрд приобрел холдинг Mail.Ru Group. А ФРИИ сделал экзит из стартапа VisionLabs - в рамках привлечения инвестиций от фонда Sistema VC в размере 350 млн рублей.

Еще одна проблема российского венчурного рынка - крупные компании предпочитают создавать стартапы in-house.

«Два года назад мы «приносили» в «Яндекс» Busfor (сервис продажи билетов на междугородние автобусы онлайн - Inc.), а в начале 2017-го он самостоятельно запустил конкурирующий сервис - «Яндекс.Автобусы», - говорит Иншутин из Inventure Partners.

Тренд №4: «Корпоративный интерес»

Тем не менее, российские корпорации (даже не вовлеченные непосредственно в интернет-бизнес) все больше интересуются инвестициями в технологические проекты - этот тренд прослеживается в статистике сделок. По словам управляющего партнера Phystech Ventures Петра Лукьянова, те, кто сейчас инвестирует в российские проекты, следуют логике «заходи на спаде».

Среди крупных вложений выделяется покупка венчурным фондом АФК «Система» Sistema VC доли в рекламной компании Segmento у «Сбербанка». Mail.Ru Group за эти полтора года закрыла сделки по покупке Delivery Club, Pixonic и Geek Brains. В различные активы инвестировал также «Ростелеком» и подконтрольный ему фонд «КоммИТ Капитал». Начал вкладывать в стартапы и фонд «Газпром-медиа» - в марте 2017-го он профинансировал российский проект по доставке еды из супермаркетов Instamart.

Алексей Тукнов из Maxfield Capital считает, что крупные корпорации пока только начинают конкурировать друг с другом на венчурном рынке. Одни лишь недавно приступили к созданию инвестиционных подразделений, другие - уже создали свои фонды и вкладываются в перспективные для их основного бизнеса проекты.

Сегодня часто обсуждают тему основных трендов и перспектив венчурного рынка. Однако, прежде чем говорить о будущем рынка, желательно понимать его настоящее. Почему-то именно в области венчурного инвестирования люди склонны воспринимать реальность в несколько искаженном виде. Заблуждения, связанные с венчурными проектами, как правило, касаются двух основных характеристик проектов – доходности и выживаемости.

Средний IRR, получаемый венчурными проектами, в диапазоне 10-30% характерен в основном для американских стартапов. В Европе доходность инвестиций по индустрии составляет 0-2%, а обычно несет негативный доход. Я затрудняюсь привести аналогичные данные по России, но что-то мне подсказывает, что вряд ли мы опережаем европейский рынок. Таким образом, если инвестор не считает, что он обладает каким-то потрясающим чутьём или методикой выбора / менторства актива – лучше инвестировать в более надежные инструменты, т.к. в этом случае они оказываются еще и более доходными.

Что касается выживаемости, то существует расхожая фраза, что из 10 венчурных проектов выживает только один. На самом деле, 30-40% стартапов продолжают существовать и через 5 лет. В разрезе различных стран и индустрий в первый год умирает около 25-30% проектов, во второй – 15%, в третий – еще 10%. Только в бум доткомов обанкротилось около 98% компаний. Просто оставшиеся компании не приносят никаких прибылей инвестору и работают на уровне breakeven.

У них

Говоря о трендах венчурного рынка, следует рассматривать ситуацию не только внутри нашей страны, как некую «вещь в себе», а обсуждать, что вообще происходит в мире венчурных инвестиций. Рынок венчурных проектов – это, прежде всего рынок инноваций. Успешные проекты находятся на переднем крае своей индустрии. В условиях современного мира инновации носят глобальный характер, поэтому невозможно говорить об успешности венчурного рынка в одной отдельно взятой стране. Возможно изобретение алфавита является огромным достижением для одной страны, но в условиях полетов к Марсу это не будет является реально ценной инновацией.

Основной вопрос связан с мировым, прежде всего американским рынком венчурного инвестирования. Надулся ли на нем пузырь и если да, то когда он лопнет? В 2015 году рынок венчурных инвестиций достиг своего наивысшего уровня с момента пика доткомов. В США в венчурные инвестиции вложили $58.8 млрд.

Рост предложения денег обусловлен рядом факторов.

Первый – наличие успешных проектов предыдущих волн.Успешные стартапы, ставшие крупными компаниями - Google, Rakuten, Alibaba и другие – увеличивают свои собственные венчурные инвестиции. И здесь важно понимать, что они зачастую не имеют такой же мотивации к получению прибыли, как частные инвесторы, т.к. обладают другими стратегическими причинами для осуществления инвестиций. Но их активность поднимает цену стартапов.

Второй – институциональные инвесторы как сильный драйвер.

Доля институциональных инвесторов (Asset Management, Family Office, Hedge Fund, Mutual fund) с 9% в 2009 году выросла до 27% в 2015 году. И это существенно меняет картину всей индустрии. Их приход откладывает IPO компаний, что затрудняет возможности для входа частных инвесторов через фондовые рынки. Это, в свою очередь, ведет к притоку капитала на ранних стадиях.

Третий - рост популярности краудфандинговых платформ.

Глобальный капитал, привлеченный через эти структуры, вырос с $0,4 млрд в 2013 году до $2,6 млрд по итогам 2015 года. При этом рост краудфинансирования скорее всего продолжится. Пока регуляторы не обращают пристального внимания на этот канал, а для непрофессиональных инвесторов, в особенности в странах с неразвитым рынком публичных акций, это уникальная возможность инвестировать в большое число потенциально привлекательных компаний. И это несмотря на то, что сама структура краудфандинговых платформ, существующих за счет fee и зачастую не предоставляющих существенной информации для исследователя, ориентирована скорее на помощь в sell side.

Факторы, меняющие ландшафт индустрии в первую очередь свидетельствуют о наполнении ее деньгами. С другой стороны, т.е. со стороны стартапов, увеличения количества и качества предложений не происходит, что ведет к борьбе за качественные стартапы и росту их стоимости. Таким образом, несмотря на то, что в 2015 году было совершено 74 мегасделки с размером инвестиций в $100 млн или больше (в сравнение с 50 сделками в 2014 году) - более информативными мне кажутся данные о том, что в целом по индустрии увеличилось количество down rounds, когда следующие инвестиции привлекаются по оценке компании ниже предыдущего.

У нас

Ситуация любого пузыря плоха в первую очередь для спекулятивных инвесторов, которые пытаются заработать на росте рынка. В тоже время, если выбранная стратегия - это инвестиции в компании ранних стадий, имеющих стратегическое видение развития индустрии на 8-12 лет, то это долгосрочные вложения, которые имеют смысл с точки зрения капитализации. К примеру, мир пройдя стадии PC как железо, PC как софт, интернет, уже практически насытил экосистему mobile. Направления InternetOfThings, Augmented Reality, тесно связанные со смартфонами, скорее будут являются продолжением текущей экосистемы. Принципиально новым направлением на десятилетия скорее всего станет Artificial Intelligence.

К сожалению, количество компаний, имеющий столь долгосрочный взгляд в России достаточно мало и продолжает уменьшаться. Стратегическое видение может возникнуть тогда, когда твоя страна находится на переднем крае развития технологий в той или иной индустрии. В ситуации же, когда свои технологии отстают от мировых на несколько лет - ожидать, что появится опережающее видение не приходится.

Оторванность от мировых рынков вредит, в первую очередь, нашим же собственным проектам. Стоимость проектов одного класса отличается у нас и за рубежом в разы. Причем это не только потому, что там больше денег, а точнее – сильнее конкуренция между инвесторами за проекты. Это еще и потому, что сама инфраструктура венчурного рынка, возможности для развития проектов, значительно повышают вероятность того, что в конечном итоге проект достигнет желаемого уровня капитализации.

Неясна у нас и ситуация с институтами развития. С одной стороны, государство построило целую линию взаимодополняющих структур, которые должны помогать вырастать новым проектам. Это Фонд Бортника, Роснано, РВК, Сколково, ФРИИ и т.п. С другой стороны, сложно оценить эффективность действий этих структур. В настоящее время активно муссируются слухи о реорганизации как минимум двух из этих фондов. В любом случае, инвестору, если он хочет взаимодействовать с государственными учреждениями, следует помнить о том, что государство зачастую не может выступать в качестве эффективного владельца бизнеса. Почему? В первую очередь потому, что функции корпоративного управления отданы чиновникам, чья мотивация значительно ниже, чем у реального владельца бизнеса. Во-вторых, потому, что государство является очень тяжелым переговорщиком и обычно не склонно вносить какие-либо изменения в стандарты своей работы. Индивидуального подхода вряд ли дождёшься. Стандартно будет предложено подписать типовой SHA или внести изменения в Устав Общества, которые направлены на защиту только одного, государственного, инвестора.

Активность предложения средств на российском рынке снизилась, что сделало стартапы еще доступнее для инвесторов, т.к. оценка упала. Это может привести к исчезновению значительной части качественных проектов, фаундеры которых не хотят тратить время и силы на поиск небольшого финансирования, а предпочитают переключиться на средства 3F (friends, family and fools). Важно отметить, что снизилась скорее активность российских инвесторов. Для самих проектов возможности привлечения финансирования в целом остались на прежнем уровне. И наиболее действенной остается модель Bootstrapping – стратегия резкого снижения капитальных инвестиций для запуска бизнеса, благодаря сведению / кооперации усилий других людей.

В России и до кризиса было сложно заработать на изменении стоимости, а теперь все большую популярность будет приобретать дивидендная модель, так как те компании, которые рассчитывают существовать за счет прироста капитализации и следующих раундов - целесообразно изначально размещать на зарубежных площадках. Но выбирая дивидендную модель, непрофессиональный инвестор обычно не отдает себе отчет в том, что подобного рода бизнес не принесет сверхприбылей, о которых в душе мечтают многие венчурные инвесторы, не позволяет получить высокие мультипликаторы на выходе, и что выход вообще затруднен. Построить средний бизнес в России компании могут, но зачастую такие бизнесы остаются в первую очередь бизнесами, зарабатывающими достаточно на содержание команды менеджеров, но недостаточно для возврата инвестиций.

Инвестировать в зарубежные проекты в настоящее время проблематично. Российский инвестор, в силу сложившейся ситуации, не очень нужен западным проектам. Кроме того, без имени вообще сложно стать участником синдицированной сделки по вхождению в капитал единорога или просто раскрученного актива. Чтобы получить возможность быть партнером крупных венчурных фондов, нужно иметь хороший трек рекорд и понятный источник инвестиций.

Для проектов ситуация несколько иная. Да, возможно «европейская» национальность проекта для кого-то была бы и предпочтительнее, но тут как раз тот случай, когда в большей степени будут смотреть на продукт.

Где прибыль

Обычно начинающих инвесторов волнуют вопросы: «куда инвестировать» и «какие активы являются самыми многообещающими». В целом, наиболее популярными направлениями в настоящий момент являются АI, AU, IoT, Financial Services, Life Sciences, Consumer Products & Services and Healthcare Services, Biotech. Хороший долгосрочный потенциал имеет большинство кросс-индустриальных направлений.

Но читая чужие рассуждения о перспективных компаниях и направлениях, желательно помнить, что в психологии есть такой феномен как ошибка хиндсайта. Это означает, что после того, как событие уже произошло, люди склонны ошибочно считать, что предполагали такой результат заранее. Вот и большинство из многообещающих активов стали такими только после того, как уже приобрели славу или популярность. Но в начале значительная часть из них были всего лишь достаточно странными идеями, зачастую вступающими в противоречие с окружающей реальностью и здравым смыслом. Поэтому лично я считаю, что способность распознать действительно прорывную идею на самом раннем этапе – это редкость.

В целом, не имеет особого смысла, какие именно отрасли нравятся мне или какие находятся в фокусе общего интереса. Для инвестора имеет смысл вкладываться в те отрасли, где он владеет экспертизой и имеет возможность самостоятельно оценить перспективы продукта, либо инвестировать оценивая только команду и бизнес-процессы. Причина - количество pivots, которые может совершить потенциально успешный стартап за время своего развития, может быть так велико, что от первоначальной идеи, сегмента, а то и индустрии ничего не останется.

На мой взгляд, намного правильнее прекратить концентрироваться на поиске уникальных идей, способных перевернуть мир. Гораздо важнее не ошибиться, перепутав возможность для венчура с возможностью для бизнеса, фокусироваться на решениях/технологиях забывая при этом о проблеме потребителя, подвергнуться желанию имплементировать общие решения вместо сфокусированных ниш. А в качестве простого критерия измерения успешности нужно понять, что чтобы быть потенциально привлекательной, компания должна превосходить конкурентов минимум в 10 раз хотя бы по одной переменной.

В целом, для инвестора важно его собственное понимание технологии, наличие своего domain. Поиск удачных инвестиций напоминает игру в теннис – если ты понимаешь, куда летит мяч, ты можешь прийти туда, встать в правильную позицию и отбить этот мяч.

Николай Молчанов, директор по стратегии и развитию Инвестиционной группы «РВМ Капитал»

MoneyTree™ Report from PricewaterhouseCoopers LLP (PwC)

CBInsights 1/1/09-4/20/15 VC-backed

U.S. Venture Capital Index and Selected Benchmark Statistics; EVCA

«Рай, Ман энд Гор секьюритиз»

Значимые сделки

Методология

Данный отчет основан на данных, предоставленных Rusbase, Venture Database, РВК, фондом «Сколково», обработанных и обобщенных RMG.

При анализе рынка венчурных инвестиций учитывались венчурные инвестиции и гранты объемом до 100 млн долл. США, полученные от бизнес-ангелов, частных и государственных инвестиционных фондов, корпораций и корпоративных венчурных фондов в ходе одного раунда финансирования.

Под венчурными инвестициями понимаются инвестиции в капитал новых или растущих компаний, чья деятельность относится к области информационных, промышленных или биомедицинских технологий. При оценке объема и динамики российского рынка венчурных инвестиций учитывались только венчурные инвестиции в компании, осуществляющие деятельность преимущественно в России. Финансирование российскими инвесторами компаний, ориентированных преимущественно на зарубежные рынки, не включалось в объем российского венчурного рынка.

В объем рынка венчурных инвестиций также включались гранты. Несмотря на то, что грант является безвозмездной субсидией на проведение НИОКР, гранты учитывались в общем объеме рынка, поскольку распределение грантов происходит на конкурсной основе. В общем объеме венчурного рынка не учитывались инвестиции в рыночную инфраструктуру и выходы. Под инвестициями в рыночную инфраструктуру понимаются инвестиции в венчурные фонды, бизнес-инкубаторы, бизнес-акселераторы, технопарки и другие институты, которые осуществляют деятельность на венчурном рынке, но не являются венчурными компаниями. Под выходом понимается сделка, в ходе которой происходит выход инвестора из капитала венчурной компании.

В данном отчете выделяются 4 стадии развития венчурного проекта:

- Посев (Seed): проект существует только на бумаге или в виде лабораторных разработок.

- Стартап (Startup): компания, либо находящаяся на организационной стадии, либо уже ведущая короткое время свой бизнес, но еще не продававшая свой продукт за деньги.

- Рост (Growth): начало выпуска новой продукции, размещение ее на рынке и получение первых небольших доходов.

- Экспансия (Expansion): увеличение объемов продаж, рыночной доли, объемов производства, офисных площадей и пр.

Для целей данного отчета мы поделили венчурные проекты на три технологических сектора: информационные технологии (IT), промышленные технологии (промтех) и биомедицинские технологии (биотех).

Сектор информационных технологий состоит из следующих подсекторов: eCommerce (электронная торговля, в т.ч. интернет-магазины туристических услуг), облачные технологии, приложения для мобильных устройств (Mobile), прочие IT (компании, не относящиеся к остальным трем подсекторам сектора IT, в т.ч. телекоммуникации, рекламные технологии, медиапроекты, интернет-СМИ, поисково-справочные сервисы и т.д.).

Сектор промышленных технологий включает компании, разрабатывающие оборудование и технологии для использования на промышленных предприятиях, в т.ч. энергоэффективные и экологически чистые технологии.

Сектор биомедицинских технологий (живые системы) включает компании, разрабатывающие медицинское оборудование, лекарственные препараты, инновационные медицинские услуги и технологии. В биотехе и промтехе не выделялись подсектора в силу небольшого объема инвестиций в этих секторах.

Облачные решения

Обзор венчурного рынка облачных технологий

В следующем разделе отчета представлен обзор российского венчурного рынка облачных технологий. Мы считаем, что облачные решения – наиболее перспективное направление развития IT-индустрии, и рекомендуем инвесторам обратить на него внимание.

Западные разработчики облачных решений уже показали пример того, как добиться коммерческого успеха в этой сфере, и у их российских коллег есть все шансы повторить эти достижения: в России много опытных разработчиков ПО, способных создавать продукты, конкурентоспособные не только на внутреннем, но и на мировом рынке. Обращаем ваше внимание на то, что данный обзор затрагивает только венчурные проекты в секторе облачных решений и не охватывает весь рынок «облаков».

- Облака – это будущее IT-индустрии. Мировой рынок облачных технологий растет значительно быстрее рынка IT в целом

- Благодаря облачным технологиям бизнес получил возможность сравнительно недорогого доступа к масштабируемым IT-ресурсам без затрат на инфраструктуру

- В России наибольшая доля облачного рынка приходится на сегмент Infrastructure-as-a-Service (IaaS), однако высокие входные барьеры и характер спроса делают этот сегмент непривлекательным для венчурных предпринимателей

- Сегмент Software-as-a-Service (SaaS) занимает чуть меньшую долю рынка облачных решений, однако именно в нем представлено наибольшее количество разнообразных венчурных проектов, ориентированных на различные нужды потребителей

- SaaS-решения для бизнеса успешно конкурируют с традиционным программным обеспечением, причем самый высокий уровень проникновения облачных технологий наблюдается в секторе CRM-систем

- В России большинство венчурных проектов в секторе SaaS для бизнеса ориентированы на малые и средние компании, ранее не пользовавшиеся приложениями для автоматизации, поэтому они конкурируют не с «коробочным» ПО, а с Microsoft Excel

- На российском рынке уже существует довольно много различных SaaS-продуктов для бизнеса, но решений для интеграции этих продуктов (cloud broker) пока мало – это перспективное направление развития рынка

Облачные решения: рынок

Новые возможности для бизнеса

В 2013 году почти никто из экспертов не сомневается, что облачные решения в ближайшем будущем станут определять облик IT-индустрии. Рынок облачных технологий растет быстрее прочих сегментов IT-рынка: по данным Gartner, в 2013 г. рынок публичных облаков увеличится на 18,5% при общем росте сферы IT на 4,1%. Облачные решения стали очередным прорывом в информационных технологиях, сравнимым с появлением персональных компьютеров: теперь и крупный, и малый бизнес имеет доступ к практически неограниченным IT-ресурсам, легко масштабируемым в зависимости от нужд конкретного предприятия.

В 2013 году почти никто из экспертов не сомневается, что облачные решения в ближайшем будущем станут определять облик IT-индустрии. Рынок облачных технологий растет быстрее прочих сегментов IT-рынка: по данным Gartner, в 2013 г. рынок публичных облаков увеличится на 18,5% при общем росте сферы IT на 4,1%. Облачные решения стали очередным прорывом в информационных технологиях, сравнимым с появлением персональных компьютеров: теперь и крупный, и малый бизнес имеет доступ к практически неограниченным IT-ресурсам, легко масштабируемым в зависимости от нужд конкретного предприятия.

По прогнозам Gartner, мировой рынок облачных технологий в 2013-2016 гг. будет расти в среднем на 17,5% в год и к 2016 г. вырастет до 210 млрд долл. США. Стоит заметить, что в объем облачного рынка Gartner включает рынок интернет-рекламы, чего не делают другие аналитические агентства: так, Forrester и IDC оценивают облачный рынок на 2012 г. в 40 и 41 млрд долл. и прогнозируют на 2016 г. его рост до 100 и 114 млрд долл. соответственно.

Компания Orange Business Services оценила объем российского рынка облачных сервисов за 2012 г. в 4,5 млрд руб. (145 млн долл. США). По ее прогнозам, рынок будет расти в среднем на 44,1% в год и в 2016 г. достигнет 19 млрд руб. (612 млн долл. по среднегодовому курсу 2012 г.).

Облачные технологии не только позволяют бизнесу сократить затраты, но и открывают малым и средним предприятиям доступ к IT-решениям, которые до появления «облаков» могли позволить себе только крупные компании. Компания Parallels оценила рынок облачных технологий для российского малого и среднего бизнеса за 2012 г. в 466 млн долл., включив в этот объем затраты на хостинг и интернет-рекламу. Аналитики Parallels отметили большой потенциал роста рынка за счет увеличения числа предприятий, подключенных к интернету, и готовности МСП переходить на облако: 47% опрошенных фирм, еще не использующих облачные сервисы, собираются начать ими пользоваться в ближайшие 3 года.

Облачные решения: категории

IaaS, PaaS, SaaS: выбор между контролем и удобством

Рынок облачных технологий обычно подразделяется на три основных сегмента: IaaS (инфраструктура как услуга), PaaS (платформа как услуга) и SaaS (ПО как услуга). Основной критерий отнесения той или иной облачной услуги к одной из этих категорий – степень ее подконтрольности пользователю (см. рис.). По данным IDC, в 2011 г. в России категория IaaS составила наибольшую долю (49,6%) публичных облачных услуг, доля SaaS – 46,8%, PaaS – 3,6%. Orange Business Services прогнозирует, что рынок PaaS-решений будет расти в России наиболее быстрыми темпами – 70,1% в год в ближайшие 4 года, но доля PaaS в облачном рынке существенно не вырастет.

Специфика этих категорий определяет состояние венчурного рынка в каждой из них. Так, IaaS – это рынок для крупных игроков: установка и поддержка инфраструктуры требует больших инвестиций, поэтому на мировом рынке основными игроками являются такие компании, как Amazon, Terremark (дочерняя компания Verizon), IBM, AT&T и прочие. В России этот сегмент, как и весь рынок облачных технологий, еще молод и незрел, но и здесь доминируют относительно крупные игроки: CROC, Ай-Теко, Parking.ru. По оценке Orange Business Services, рынок IaaS в России в 2013 г. составит 3,4 млрд руб. (110 млн долл. США) и вырастет к 2016 г. до 9,8 млрд руб. (317 млн долл. США), т.е. будет расти в среднем на 42,3% в год.

Специфика этих категорий определяет состояние венчурного рынка в каждой из них. Так, IaaS – это рынок для крупных игроков: установка и поддержка инфраструктуры требует больших инвестиций, поэтому на мировом рынке основными игроками являются такие компании, как Amazon, Terremark (дочерняя компания Verizon), IBM, AT&T и прочие. В России этот сегмент, как и весь рынок облачных технологий, еще молод и незрел, но и здесь доминируют относительно крупные игроки: CROC, Ай-Теко, Parking.ru. По оценке Orange Business Services, рынок IaaS в России в 2013 г. составит 3,4 млрд руб. (110 млн долл. США) и вырастет к 2016 г. до 9,8 млрд руб. (317 млн долл. США), т.е. будет расти в среднем на 42,3% в год.

Что касается PaaS-решений, то, по мнению экспертов, спрос на них в мире только активизируется, хотя преимущества PaaS для разработчиков приложений бесспорны. Аналитики 451 Research оценивают мировой рынок PaaS на 2013 г. в 1,5 млрд долл. США и прогнозируют его удвоение к 2015 г. Из трех основных сегментов облачного рынка PaaS – самый молодой и наименее сформировавшийся; его доля в общем рынке «облаков» невелика как в России, так и в мире, а нишевые решения от небольших компаний конкурируют с продуктами таких гигантов, как Google, Microsoft и salesforce.com. Что касается российского рынка, то, по мнению сооснователя Russian Cloud Computing Professional Association Михаила Орешина, он слишком мал для большого количества игроков, поэтому российские PaaS-проекты могут быть коммерчески успешными только при ориентации на глобальный рынок.

IaaS и PaaS

IaaS: стартапам здесь не место

Оценки объема рынка инфраструктуры как услуги (IaaS) в России сильно разнятся: так, компания Orange Business Services оценила рынок в 2012 г. в 81 млн долл. США и прогнозирует рост в среднем на 42,3% в год, а J"son & Partners в 2012 г. спрогнозировала, что те же показатели составят 32 млн долл. и 11,3%. При любой из двух оценок российский рынок занимает очень скромное место в масштабе всего мира: по прогнозам Gartner, мировой рынок IaaS в 2012-2016 гг. вырастет с 6 млрд до 24 млрд долл. США.

По данным J"son & Partners, в 2011 г. 76% российского IaaS-рынка контролировали 3 крупнейших игрока: CROC, Ай-Теко и Parking.ru. Кроме того, в 2013 г. на российский рынок вышла компания Microsoft. Порог входа в сектор IaaS гораздо выше, чем в SaaS и PaaS, поэтому небольших венчурных проектов в нем практически нет.

Paas: на пороге роста

PaaS – молодой и, по мнению экспертов, самый перспективный сектор облачных технологий. «Целевая аудитория» PaaS-продуктов состоит в основном из веб-разработчиков. Как показывает зарубежный опыт, наиболее успешно работает модель предоставления PaaS в связке с IaaS и SaaS: так, например, работает лидер на этом рынке, компания Amazon Web Services. Кроме нее, в тройку крупнейших поставщиков PaaS входят Microsoft и Salesforce.com. Согласно аналитическому отчету компании Technavio, объем мирового рынка PaaS в 2012 г. составил около 1,3 млрд долл. США. Technavio прогнозирует, что рынок будет расти на 49% в год и в 2016 г. достигнет объема в 6,45 млрд долл.

Рынок PaaS в России пока очень мал, но, как прогнозирует Orange Business Services, в ближайшие 4-5 лет будет расти на 70% в год. На сегодняшний день практически единственной успешной российской PaaS-разработкой является проект Jelastic – платформа для разработки приложений на языках Java и PHP, получившая в 2012 г. премию Technology Leader Award от компании Oracle. При этом бизнес-модель Jelastic не является ориентированной только на российский рынок: компания уже осуществляет продажи по всему миру.

SaaS

SaaS: больше решений, хороших и разных

Рынок программного обеспечения как услуги (SaaS) во всем мире является наиболее зрелым из рынков облачных решений. По оценкам Gartner, в 2012 г. объем продаж SaaS в мире составил 16 млрд долл. США (больше, чем PaaS или IaaS), а среднегодовые темпы роста d 2012-2016 г. составят 19,5%. Эти цифры включают только услуги для бизнеса, поставляемые в публичном облаке. Для модели SaaS, в отличие от IaaS и PaaS, характерно большое функциональное разнообразие продуктов: в облаке представлены решения для автоматизации практически любых бизнес-процессов, от совместной работы над проектами до управления ресурсами предприятия. Как уже упоминалось, автоматизация многих из этих процессов стала доступной для большого количества малых и средних предприятий только с появлением облачных сервисов, то есть сравнительно недавно, на этом рынке пока еще достаточно места для новых решений: аналитики Gartner подсчитали, что на 2013 г. средний уровень проникновения облачных технологий в сегменте решений для автоматизации бизнес-процессов составляет лишь порядка 20%.

Рынок программного обеспечения как услуги (SaaS) во всем мире является наиболее зрелым из рынков облачных решений. По оценкам Gartner, в 2012 г. объем продаж SaaS в мире составил 16 млрд долл. США (больше, чем PaaS или IaaS), а среднегодовые темпы роста d 2012-2016 г. составят 19,5%. Эти цифры включают только услуги для бизнеса, поставляемые в публичном облаке. Для модели SaaS, в отличие от IaaS и PaaS, характерно большое функциональное разнообразие продуктов: в облаке представлены решения для автоматизации практически любых бизнес-процессов, от совместной работы над проектами до управления ресурсами предприятия. Как уже упоминалось, автоматизация многих из этих процессов стала доступной для большого количества малых и средних предприятий только с появлением облачных сервисов, то есть сравнительно недавно, на этом рынке пока еще достаточно места для новых решений: аналитики Gartner подсчитали, что на 2013 г. средний уровень проникновения облачных технологий в сегменте решений для автоматизации бизнес-процессов составляет лишь порядка 20%.

В отличие от мирового SaaS-рынка, российский рынок ПО как услуги еще не достиг стабильных темпов роста и, по прогнозам Orange Business Service, в ближайшие 3-4 года будет расти экспоненциально (в среднем на 50% в год). Если на мировом рынке SaaS занимает наибольшую долю, то в России эта модель уступает по объему продаж IaaS, причем кардинального изменения этой ситуации аналитики не ожидают. Российский бизнес пока только начинает пользоваться облачными решениями, и уровень осведомленности об облаках и доверия к ним у компаний пока что ниже, чем в развитых странах, хотя многие эксперты отмечают, что в России он стабильно растет. Для более подробного рассмотрения мы выбрали сегмент SaaS-решений в области CRM/ERP/SCM. По нашим оценкам, в России в этом сегменте достаточно много интересных с инвестиционной точки зрения венчурных проектов, имеющих шансы стать нишевыми лидерами на этом растущем рынке. Кроме того, по данным Gartner, в сегменте CRM/ERP/SCM-решений уровень проникновения облачныхтехнологий в целом по миру довольно высок.

В отличие от мирового SaaS-рынка, российский рынок ПО как услуги еще не достиг стабильных темпов роста и, по прогнозам Orange Business Service, в ближайшие 3-4 года будет расти экспоненциально (в среднем на 50% в год). Если на мировом рынке SaaS занимает наибольшую долю, то в России эта модель уступает по объему продаж IaaS, причем кардинального изменения этой ситуации аналитики не ожидают. Российский бизнес пока только начинает пользоваться облачными решениями, и уровень осведомленности об облаках и доверия к ним у компаний пока что ниже, чем в развитых странах, хотя многие эксперты отмечают, что в России он стабильно растет. Для более подробного рассмотрения мы выбрали сегмент SaaS-решений в области CRM/ERP/SCM. По нашим оценкам, в России в этом сегменте достаточно много интересных с инвестиционной точки зрения венчурных проектов, имеющих шансы стать нишевыми лидерами на этом растущем рынке. Кроме того, по данным Gartner, в сегменте CRM/ERP/SCM-решений уровень проникновения облачныхтехнологий в целом по миру довольно высок.

CRM/ERP/SCM в облаке: рынок

Мировой рынок: заоблачные перспективы

По оценкам Gartner, в 2013 г. SaaS-решения занимают 42% мирового рынка Customer Relations Management (CRM), а к 2016 г. доля облачных CRM-сервисов вырастет до 48%. Проникновение SaaS к 2016 г. в секторе Supply Chain Management (SCM) прогнозируется на уровне 28%, в секторе Enterprise Resource Planning (ERP) – 17%. Эти цифры означают, что в секторе бизнес-приложений облачные технологии уже составляют серьезную конкуренцию традиционным решениям и в будущем она будет только усиливаться. Мировой рынок CRM/ERP/SCM-решений, согласно отчетам Gartner, в 2013 г. составит около 56 млрд долл. США и вырастет до 84,5 млрд долл. к 2017 г. На основании этих данных можно оценить объем рынка облачных CRM/ERP/SCM в 2012 г. в 11 млрд долл., а среднегодовые темпы роста до 2016 г. – в 21,7%.

По оценкам Gartner, в 2013 г. SaaS-решения занимают 42% мирового рынка Customer Relations Management (CRM), а к 2016 г. доля облачных CRM-сервисов вырастет до 48%. Проникновение SaaS к 2016 г. в секторе Supply Chain Management (SCM) прогнозируется на уровне 28%, в секторе Enterprise Resource Planning (ERP) – 17%. Эти цифры означают, что в секторе бизнес-приложений облачные технологии уже составляют серьезную конкуренцию традиционным решениям и в будущем она будет только усиливаться. Мировой рынок CRM/ERP/SCM-решений, согласно отчетам Gartner, в 2013 г. составит около 56 млрд долл. США и вырастет до 84,5 млрд долл. к 2017 г. На основании этих данных можно оценить объем рынка облачных CRM/ERP/SCM в 2012 г. в 11 млрд долл., а среднегодовые темпы роста до 2016 г. – в 21,7%.

По мнению участников опроса, проведенного Gartner в 2012 г., основные преимущества SaaS-решений для бизнеса по сравнению с традиционными продуктами – более низкая стоимость внедрения и обслуживания, более быстрая и простая процедура развертывания приложения и возможность сокращения капитальных затрат. С другой стороны, среди основных причин отказа от перехода на облачные CRM/ERP/SCM-решения респонденты Gartner назвали неуверенность в технологии, удовлетворенность уже внедренным традиционным решением, отсутствие дополнительных требований к продукту и наличие дорогостоящих действующих контрактов, делающих невозможным отказ от уже имеющегося решения.

По мнению участников опроса, проведенного Gartner в 2012 г., основные преимущества SaaS-решений для бизнеса по сравнению с традиционными продуктами – более низкая стоимость внедрения и обслуживания, более быстрая и простая процедура развертывания приложения и возможность сокращения капитальных затрат. С другой стороны, среди основных причин отказа от перехода на облачные CRM/ERP/SCM-решения респонденты Gartner назвали неуверенность в технологии, удовлетворенность уже внедренным традиционным решением, отсутствие дополнительных требований к продукту и наличие дорогостоящих действующих контрактов, делающих невозможным отказ от уже имеющегося решения.

Все эти тенденции указывают на то, что бизнес-решения в облаке все активнее конкурируют с традиционными «коробочными» продуктами. Большинство экспертов сходятся во мнении, что со временем облачные бизнес-приложения займут лидирующие позиции на рынке; по нашим оценкам, в настоящий момент этот тренд сильнее выражен в секторе малого и среднего бизнеса, чем в секторе крупных предприятий.

Российский рынок: дорасти до облаков

Российский рынок облачных бизнес-решений появился всего несколько лет назад, но общемировая тенденция к увеличению проникновения SaaS-приложений для бизнеса выглядит устойчивой и в России. В своем недавнем исследовании компания Parallels оценила данный рынок в 174 млн долл. США, включив в него, кроме CRM/ERP/SCM-систем, в том числе облачные сервисы для файлообмена, совместной работы над документами и проектами, проведения телефонных и веб-конференций, а также бухгалтерского учета. По мнению аналитиков Parallels, рынок будет расти в среднем на 29% в год и в 2015 г. достигнет объема в 377 млн долл. США. Какая доля рынка приходится на облачные CRM/ERP/SCM-приложения, не уточняется. По мнению генерального директора компании «Мегаплан» Михаила Смолянова, объем рынка облачных CRM/ERP/SCM в России не превышает 30 млн долл. Эта цифра включает только продажи SaaS-продуктов в публичном облаке (on demand). Андрей Довгань, руководитель направления General CRM, компания Terrasoft оценил уровень проникновения SaaS-решений в секторе CRM в 20%.

Российский рынок облачных бизнес-решений появился всего несколько лет назад, но общемировая тенденция к увеличению проникновения SaaS-приложений для бизнеса выглядит устойчивой и в России. В своем недавнем исследовании компания Parallels оценила данный рынок в 174 млн долл. США, включив в него, кроме CRM/ERP/SCM-систем, в том числе облачные сервисы для файлообмена, совместной работы над документами и проектами, проведения телефонных и веб-конференций, а также бухгалтерского учета. По мнению аналитиков Parallels, рынок будет расти в среднем на 29% в год и в 2015 г. достигнет объема в 377 млн долл. США. Какая доля рынка приходится на облачные CRM/ERP/SCM-приложения, не уточняется. По мнению генерального директора компании «Мегаплан» Михаила Смолянова, объем рынка облачных CRM/ERP/SCM в России не превышает 30 млн долл. Эта цифра включает только продажи SaaS-продуктов в публичном облаке (on demand). Андрей Довгань, руководитель направления General CRM, компания Terrasoft оценил уровень проникновения SaaS-решений в секторе CRM в 20%.

"Максимальный рынок облачных CRM для малого и среднего бизнеса составляет около 120 миллионов долларов, но его насыщенность – менее 10%"

Владимир Габриель , коммерческий директор ЗАО «Деловая среда»

Следует отметить, что у российского рынка бизнес-приложений в облаке есть одно существенное отличие от мирового: так как российские малые и средние предприятия только начинают применять автоматизацию CRM, ERP и SCM, четкого разделения «сферответственности» между соответствующими облачными решениями нет. Потребности МСП, а следовательно, и функционал многих существующих на рынке SaaS-приложений нельзя полностью отнести к сфере CRM, ERP или SCM, и сами клиенты на данном этапе не мыслят в таких категориях, поэтому мы считаем целесообразным в контексте российского рынка объединить эти три сегмента в один.

Российский рынок облачных решений находится на ранней стадии своего развития, и если крупный бизнес имел возможность внедрять у себя традиционные системы автоматизации бизнес-процессов и до появления приложений, работающих в облаке, то малые и средние российские предприятия в большинстве своем только сейчас получили реальную возможность использовать решения для автоматизации. Это обстоятельство, существенно отличающее российский облачный рынок от мирового, имеет два важных следствия.

Во-первых, как замечают участники рынка, компании имеют четкие приоритеты при автоматизации бизнес-процессов: раньше всего осознается необходимость в автоматизации бухгалтерии, поскольку ведение и сдача отчетности обязательны для всех компаний и экономический эффект от использования облачного решения очевиден.

Следующие шаги на том же пути – автоматизация CRM/ERP/SCM и управления проектами, но их делают далеко не все российские МСП. Михаил Смолянов связывает невысокое проникновение облачных CRM/ERP/SCM-решений с недостаточной осведомленностью об их существовании и неготовностью российских предпринимателей к идее об автоматизации бизнес процессов. Согласно опросу, проведенному в 2012 г. компания Parallels, около 5% опрошенных МСП использовали облачную CRM- или ERP-систему, а 11% респондентов планируют начать пользоваться такими системами в ближайшие 3 года. Кроме того, пока еще является проблемой наличие и скорость доступа к интернету в регионах России.

Следующие шаги на том же пути – автоматизация CRM/ERP/SCM и управления проектами, но их делают далеко не все российские МСП. Михаил Смолянов связывает невысокое проникновение облачных CRM/ERP/SCM-решений с недостаточной осведомленностью об их существовании и неготовностью российских предпринимателей к идее об автоматизации бизнес процессов. Согласно опросу, проведенному в 2012 г. компания Parallels, около 5% опрошенных МСП использовали облачную CRM- или ERP-систему, а 11% респондентов планируют начать пользоваться такими системами в ближайшие 3 года. Кроме того, пока еще является проблемой наличие и скорость доступа к интернету в регионах России.

"Раньше приходилось объяснять, что такое облако, где хранятся данные, как они защищаются. Сейчас люди более подготовлены: мы получаем конкретные запросы именно на SaaS"

Алексей Фитискин , коммерческий директор ASoft

Во-вторых, из-за незрелости рынка облачные CRM/ERP/SCM-решения конкурируют не между собой и не с традиционными «коробочными» системами, а с редактором таблиц Microsoft Excel и даже с бумажными журналами учета операций. МСП пока не осведомлены о доступности и преимуществах облачных бизнес-решений, поэтому продвижение любого из существующих продуктов пока сводится к продвижению самой идеи быстрой и сравнительно дешевой автоматизации бизнес-процессов.

"В России сейчас нет понятия cloud broker, хотя на Западе оно уже некоторое время существует. Мне кажется, здесь и будет точка роста"

Михаил Орешин , сооснователь Russian Cloud Computing Professional Association

Несмотря на небольшой размер, российский рынок облачных CRM/ERP/SCM-решений обладает значительным потенциалом и может в ближайшие 3-4 года расти на 50-70% в год. Эксперты отмечают, что осведомленность бизнеса об облачных системах управления предприятием постоянно растет, причем как среди крупных компаний, так и среди МСП. На сегодняшний день крупные корпорации чаще всего используют облачные CRM/ERP/SCM-решения в рамках отдельных, небольших по численности департаментов, однако участники рынка отмечают положительную динамику в отношении крупного бизнеса к облакам. В этой связи перспективным направлением развития облачных сервисов видятся решения для интеграции различных SaaS-продуктов, а также нишевые CRM/ERP/SCM решения для отдельных секторов.

Российский рынок облачных CRM/ERP/SCM решений находится на стадии формирования. Объем рынка очень мал, а выручка лидирующих компаний не превышает нескольких миллионов долларов. Оценка стоимости лидера, ООО «Мегаплан», в сделке с компанией 1С составила около 15 млн долл. США. Однако российским компаниям есть к чему стремиться. Капитализация ведущих мировых игроков составляет миллиарды и даже десятки миллиардов долларов, хотя еще 10-12 лет назад их выручка не превышала нынешние показатели ведущих российских компаний. Наиболее известными историями успеха облачных компаний на мировом рынке являются компании Salesforce и Net Suite.

Компания Salesforce Inc.

, лидер мирового рынка облачных CRM-решений, была основана в 1999 году. На протяжении своей истории компания показывает феноменальные результаты по росту выручки и клиентской базы: за период с 2001 по 2013 финансовые годы выручка компании выросла в 600 раз. Среднегодовой темп роста выручки составил 51%.

Компания Salesforce Inc.

, лидер мирового рынка облачных CRM-решений, была основана в 1999 году. На протяжении своей истории компания показывает феноменальные результаты по росту выручки и клиентской базы: за период с 2001 по 2013 финансовые годы выручка компании выросла в 600 раз. Среднегодовой темп роста выручки составил 51%.

Количество клиентов компании выросло с 1,5 тыс. на 31 января 2001 г. до 104 тыс. на конец июля 2011г.

По данным Gartner, в 2012 году Salesforce занимал 14% мирового рынка CRM систем (35% рынка облачных CRM).

*

капитализация на конец финансового года, заканчивающегося 31 января

В 2004 году компания провела IPO на NYSE, разместив 10% акций на 110 млн долл. США. В сентябре 2008 года акции компании были включены в индекс S&P 500. В период с 31 января 2005 г. по 31 января 2013 г. капитализация компании выросла в 17,5 раза.

В 2004 году компания провела IPO на NYSE, разместив 10% акций на 110 млн долл. США. В сентябре 2008 года акции компании были включены в индекс S&P 500. В период с 31 января 2005 г. по 31 января 2013 г. капитализация компании выросла в 17,5 раза.

В 2012-13 гг. компания показала чистый убыток по сравнению с прибылью в предыдущие периоды, что было вызвано созданием резервов по налогу на прибыль в размере 142,7 млн долл. США, увеличением амортизационных отчислений на гудвил – 88 млн долл. США, а также начислением неденежных расходов в размере 379,4 млн долл. США в рамках опционной программы.

Salesforce генерирует положительный денежный поток, который в 2013 финансовом году достиг 557 млн долл. США. Средний мультипликатор P/E за период 2004-2013 гг. составил 205, EV/Sales – 7,76.

Истории заоблачного успеха на мировом рынке

Net Suite Inc.

, один из мировых лидеров в области облачных решений для автоматизации бизнеса, была основана в 1998 году. Компания является мировым лидером облачных ERP решений по количеству клиентов – более 16 тыс. За период 2002-2012 гг. среднегодовой рост выручки составил 59%. Выручка выросла с 3.1 млн долл. США до почти 308.8 млн в 2012.

Net Suite Inc.

, один из мировых лидеров в области облачных решений для автоматизации бизнеса, была основана в 1998 году. Компания является мировым лидером облачных ERP решений по количеству клиентов – более 16 тыс. За период 2002-2012 гг. среднегодовой рост выручки составил 59%. Выручка выросла с 3.1 млн долл. США до почти 308.8 млн в 2012.

В 2007 г. Net Suite разместила акции на NYSE. Несмотря на то, что котировки компании пострадали во время кризиса 2008 года, за период с 31 декабря 2007 г. по 31 декабря 2012 г. капитализация компании выросла на 108%. За 6 месяцев 2013 г. акции компании выросли на 40,5%, капитализация достигла 6872 млн долл. США.

За 6 месяцев 2013 г. Net Suite Inc. показала убыток 51 млн долл. США. Из них 35,5 млн составили не денежные расходы на опционную программу. Компания вышла на положительный денежный поток в 2010 г. За 6 месяцев 2013 г. Величина свободного денежного потока достигла 60 млн долл. США. Среднее значение мультипликатора EV/Sales за период 2007 – 2012 гг. составило 10,4

За 6 месяцев 2013 г. Net Suite Inc. показала убыток 51 млн долл. США. Из них 35,5 млн составили не денежные расходы на опционную программу. Компания вышла на положительный денежный поток в 2010 г. За 6 месяцев 2013 г. Величина свободного денежного потока достигла 60 млн долл. США. Среднее значение мультипликатора EV/Sales за период 2007 – 2012 гг. составило 10,4

Salesforce и Net Suite смогли достичь огромных успехов благодаря высоким темпам роста рынка облачных технологий в США. Мы уверены, что российские истории успеха не за горами. Инвесторы, которые сделают правильный выбор, смогут значительно увеличить свои вложения. Может быть, будущая «звезда» находится среди представленных нами далее российских проектов.

CRM/ERP/SCM в облаке: проекты

В следующем разделе мы рассмотрим российские проекты CRM/ERP/SCM. В процессе работы над отчетом мы общались с большим количеством компаний, однако предоставить детальную информацию о своих проектах согласились немногие. И все-таки мы уверены, что та информация, которую нам удалось получить, позволит инвесторам и венчурным предпринимателям «нащупать ориентиры» на этом рынке.

Малый объем, хорошие перспективы роста

По оценкам экспертов, объем российского рынка облачных CRM/ERP/SCM в 2012 году составил от 10 до 30 млн долл. США. Темпы роста рынка при этом прогнозируются довольно высокими – в пределах 50-100% на ближайшие 3 года.

Низкий уровень конкуренции, однако лидеры занимают значительную долю рынка

По оценкам участников рынка, уровень конкуренции в сегменте облачных CRM/ERP/SCM решений очень низкий. Как правило, новые клиенты компаний до этого использовали Excel или даже «бумажные носители», а не продукты конкурентов.

Лидер рынка в целом – компания «Мегаплан», наша оценка по выручке компании в 2012 году – 5 млн долл. США, около 25% рынка. В секторе автоматизации управления торговлей лидером по объему продаж является компания «Мой склад» (2 млн долл. США в 2012 году). В направлении облачных CRM для среднего и малого бизнеса лидирующим решением является сервис amoCRM.

На российском рынке также присутствуют иностранные игроки. По данным участников рынка, наиболее распространены решения компаний Salesforce, Zoho и SugarCRM. Однако оценить объемы продаж эксперты затрудняются, уточняя при этом, что доля иностранных решений на российском рынке крайне мала. Иностранные облачные сервисы, как правило, стоят дороже российских аналогов и часто требуют первоначального внедрения.

Низкий уровень лояльности клиентов Среднемесячный отток варьируется от 5% до 7% у рассмотренных нами проектов, тогда как стандартным оттоком для западных компаний, по мнению Максима Красных, директора Intel Capital в России и СНГ, является 30% в год. Максим также отмечает низкий размер выручки от одного клиента по сравнению с компаниями из США. Разница достигает 3-5 раз. Однако стоимость привлечения одного клиента в России также гораздо ниже и окупается несколькими месячными платежами, по сравнению с 6-18 месяцами в США.

Необходимо также отметить M&A активность компании 1С – одного из лидеров российского IT рынка. В 2011 году 1С приобрела 51% уставного капитала компании «Мой склад» за 1,2 млн долл. США. В 2012 году за 7,5 млн долл. США компания приобрела 51% ООО «Мегаплан». Таким образом, 2 из 3 приведенных нами выше лидеров рынка контролируются компанией 1С.

Выводы

- Места пока хватает всем, барьеры входа на рынок низкие, а следовательно, у новых проектов есть высокие шансы на успех. Высокие темпы роста рынка, наряду с низким уровнем конкуренции и проникновения облачных решений, позволит новым проектам показывать высокие темпы роста выручки и клиентской базы в ближайшие несколько лет.

- По мере роста рынка, вероятно усилится конкуренция со стороны иностранных игроков, которые обладают значительными финансовыми возможностями, а значит могут позволить себе высокие маркетинговые затраты и демпинг для расширения клиентской базы.

- Маркетинговые затраты, необходимые для набора «критической массы клиентов» будут расти по мере роста проникновения облачных CRM/ERP/SCM сервисов.

- Интерес со стороны ведущих российских IT компаний (1С, «Диасофт» и др.) создает дополнительные возможности для успешных выходов из облачных проектов.

«Мегаплан»

Облачный сервис компании «Мегаплан» позволяет организовать управление отношениями с клиентами, управление сделками, совместную работу персонала, а также финансовый учет. Проект «Мегаплан» стал победителем номинации «Самый перспективный софт года» премии «Софт-2009».

Монетизация

Freemium. Бесплатная пробная версия предоставляется на 30 дней. Ежемесячная абонентская плата от 250 до 544 руб. в месяц за каждого пользователя в зависимости от версии сервиса. Сервис с наименьшим функционалом, «Совместная работа», включает:

- управление проектами и задачами

- корпоративный чат и почта

- возможность коллективной работы

В решении «Продажи» (от 370 руб. в месяц) добавлена возможность работы с финансами компании, а также усовершенствована CRM система.

Решение «Бизнес» позволяет масштабировать сервис на несколько офисов, включая иностранные представительства. Продажи сервиса начались в 2008 г.

Команда

Михаил Смолянов , сооснователь, CEO

Окончил Механико-математический факультет Московского государственного университета им. М.В. Ломоносова в 2004 году. В 2005-2006 гг. был управляющим директором Eurovision LLC. С 2010 директор по развитию StartupIndex.

Михаил Уколов , сооснователь, управляющий партнер

Окончил МЭСИ в 2004 г. В 2007 г. там же защитил кандидатскую диссертацию. В период 2001-2004 гг. руководил студией Virtual Art Group. C 2004 г. управляющий партнер Ютинет.ру.

Конкурентная среда

Решение «Мегаплан» является лидером на рынке CRM/ERP/SCM облачных сервисов на российском рынке. По оценкам экспертов, доля компании составляет от 16% до 25%. По оценкам менеджмента компании, ежегодный отток клиентов составляет 40% (3,33% в месяц) Показатель LTV вырос с 2008 г. в 4 раза, 10 тыс. руб. до 40 тыс. руб. В 2009 г. IQ One инвестировала в компанию, по данным Rusbase, 1 млн долл. На 30.12.2009 г., по данным системы СПАРК, доля IQ One составляла 23,11%. Таким образом, вся компания была оценена в 4,3 млн долл. США.

Решение «Мегаплан» является лидером на рынке CRM/ERP/SCM облачных сервисов на российском рынке. По оценкам экспертов, доля компании составляет от 16% до 25%. По оценкам менеджмента компании, ежегодный отток клиентов составляет 40% (3,33% в месяц) Показатель LTV вырос с 2008 г. в 4 раза, 10 тыс. руб. до 40 тыс. руб. В 2009 г. IQ One инвестировала в компанию, по данным Rusbase, 1 млн долл. На 30.12.2009 г., по данным системы СПАРК, доля IQ One составляла 23,11%. Таким образом, вся компания была оценена в 4,3 млн долл. США.

29.03.2012 г. стало известно о покупке 51% доли сервиса компанией 1С. Сумма сделки составила около 7,5 млн долл. США. Оценка всей компании – 14-16 млн долл. США

На конец июня 2013 г. выручка компании "Мегаплан"

составляла 5 млн долл. США в годовом выражении. Количество клиентов – около 10 000. По нашим оценкам, в 2012 г. выручка составила около 4 млн долл. США. Темпы роста выручки в 2012 г. Михаил Смолянов оценивает на уровне 70-90%.

На конец июня 2013 г. выручка компании "Мегаплан"

составляла 5 млн долл. США в годовом выражении. Количество клиентов – около 10 000. По нашим оценкам, в 2012 г. выручка составила около 4 млн долл. США. Темпы роста выручки в 2012 г. Михаил Смолянов оценивает на уровне 70-90%.

Планы развития

Планы развития компании включают дальнейшее расширение на российском рынке. Выход на иностранные рынки в ближайшем будущем не планируется.

Сильные стороны

«Мой склад»

Сервис «Мой склад» представляет собой облачное решение для управления торговлей и складом. Сервис реализует функции управления продажами и закупками, CRM, обработки заказов, складского учета и контроля финансовых расчетов. В 2013 году «Мой склад» запустил продажи «Бухгалтерии онлайн» на базе 1С.

Категории клиентов сервиса

- Интернет-магазины

Особенностями сервиса для интернет-магазинов является возможность обрабатывать заказы нескольких интернет-магазинов в единой системе, загружать данные о товарах в формате Яндекс.Маркет (YML), организовывать работу с курьерами и курьерскими службами: распределять заказы, контролировать взаиморасчеты с курьерскими и почтовыми службами. - Оптовые торговые организации

Сервис позволяет объединить несколько юридических лиц, филиалов, складов или офисов продаж в единой системе без дополнительных затрат на инфраструктуру. - Розничные торговые организации

Сервис позволяет организовать на компьютере, ноутбуке или планшетном компьютере полноценное рабочее место продавца с функционалом, включающим регистрацию продаж, работу с возвратами, закрытие смены и т.д. Возможна поддержка сканера штрих-кодов, печать товарных чеков. Сервис может работать в офлайн режиме, поддерживается интеграция с фискальным регистратором.

Монетизация

Freemium. Полный функционал предоставляется бесплатно в течение 14 дней, затем предусмотрена ежемесячная оплата в размере от 240 до 6400 руб. Тарифы на «Бухгалтерию онлайн» – 870-2060 руб. в месяц.

Команда

Аскар Рахимбердиев , CEO, сооснователь компании.

Опыт в разработке ПО более 10 лет. До старта собственного проекта Аскар отвечал за разработку SaaS-решений в компании Aspect Enterprise Solutions, а также руководил проектами в одной из ведущих российских аутсорсинговых компаний Auriga.

Олег Алексеев , отвечает за техническое развитие сервиса.

Окончил Пензенский Государственный Университет. До основания компании, он занимался разработкой распределенных ERP систем.

Дмитрий Кабатов сооснователь, Директор по развитию.

Окончил Московский Авиационный институт. Опыт в сфере IT более 10 лет. В течение 5 лет возглавлял московский офис ERP-вендора Exact Software.

Конкурентная среда

Сервис «Мой склад» – один из лидеров российского рынка облачных CRM/ERP/SCM решений для малого и среднего бизнеса, а также индивидуальных предпринимателей. По оценкам экспертов отрасли, сервис занимал от 6% до 10% рынка в 2012 г.

Прямыми конкурентами компании в секторе облачных решений складского учета являются решения «Большая птица» и «Каркас». Однако подавляющее большинство новых клиентов «Моего склада» используют системы автоматизации впервые. Рынок не насыщен, и компаниям не нужно переманивать клиентов у конкурентов. Большинство клиентов до перехода на сервис используют Excel. Облачное решение «1С:Торговля и Склад», по словам Рахимбердиева, рассчитано на более крупные компании, поэтому пересечения клиентской базы незначительные.

Привлеченные инвестиции

По нашим оценкам, в 2008 году Ambient Sound Investments, эстонский инвестиционный холдинг, инвестировал в проект более 100 тыс. долл. США, приобретя около 20% компании. Оценка всего проекта составила около 500 тыс. долл. США.

В 2011 году компания 1С выкупила долю ASI и частично доли других участников. По данным Rusbase, объем инвестиций составил 1,2 млн долл. США. По данным системы СПАРК, доля компании 1С в уставном капитале составляет 51%. Таким образом вся компания была оценена в 2,35 млн долл. США. По сравнению со сделкой ASI оценка компании при покупки доли 1С выросла почти в 4 раза.

Запуск сервиса состоялся в феврале 2008 года. На сегодняшний момент «пользовательская база» (количество пользователей, прошедших регистрацию на сайте) сервиса составляет 100 тыс. клиентов. По словам CEO компании Аскара Рахимбердиева, лояльность клиентов невелика, что выражается в высоком уровне оттока клиентов (5,5% в месяц). Рост клиентской базы в 2012 году составил 140%. Выручка выросла на 153%.

Планы развития По словам менеджмента, на сегодняшний момент компания планирует сосредоточиться на российском рынке. Возможность выхода на иностранные рынки пока не рассматривается. Рост клиентской базы и выручки компании планируется на уровне 70-90% в год на ближайшие несколько лет.

Планы развития По словам менеджмента, на сегодняшний момент компания планирует сосредоточиться на российском рынке. Возможность выхода на иностранные рынки пока не рассматривается. Рост клиентской базы и выручки компании планируется на уровне 70-90% в год на ближайшие несколько лет.

Сильные стороны проекта

- Лидирующие позиции на рынке.

Узнаваемость бренда позволяет компании сокращать расходы на маркетинг, а также привлекать более крупных клиентов по сравнению с новыми сервисами - Успешный опыт привлечения инвестиций

- Сильная команда разработчиков

- Широкий функционал сервисов

Слабые стороны/Риски

amoCRM

amoCRM – это облачный CRM-сервис, позволяющий создавать базу клиентов или переносить имеющуюся, ставить задачи, напоминания по клиентам и сделкам и контролировать статус выполнения задач менеджерами. Также продукт дает возможность отслеживать статистику по клиентам и работе менеджеров, делать SMS- и e-mail рассылку для клиентов.

Создатель и владелец сервиса - ЗАО «Кью Софт» (Qsoft). У компании есть офисы в Москве и США. Коммерческий запуск проекта состоялся в апреле 2010 г. По словам основного собственника Qsoft Михаила Токовинина, компания не привлекала стороннее финансирование.

Монетизация

Freemium. Доступна бесплатная версия для ограниченного числа пользователей. Ежемесячная абонентская плата – от 600 до 3000 руб. в зависимости от количества пользователей, объема клиентской базы и количества сделок.

Команда

По данным системы СПАРК, на 20.06.2013 г. владельцами ЗАО «Кью Софт» являлись Михаил Токовинин и Денис Митрофанов. В разговоре с нами Михаил отказался раскрыть информацию о команде проекта amoCRM.

Конкурентная среда

По оценкам экспертов и менеджмента проекта, сервис amoCRM является лидером по количеству клиентов среди облачных CRM-сервисов. По нашим оценкам, доля проекта на рынке CRM/ERP/SCM составляла 2-3% в 2012 г. Прямыми конкурентами компании являются российские CRM-решения от Битрикс, Асофт и Terrasoft, а также зарубежные Salesforce, Zoho и SugarCRM.

По словам Токовинина, уровень конкуренции в настоящее время очень низкий, а потенциал роста сегмента облачных CRM – сотни процентов в год (отметим, что это наиболее оптимистичная оценка роста рынка из всех участников рынка, с которыми мы встречались). Наибольшую долю среди клиентов проекта занимают компании среднего бизнеса, доля малых и крупных предприятий примерно одинакова.

Количественные показатели

По нашим оценкам, количество клиентов сервиса на конец 2012 года составляло примерно 1000. Объем выручки за 2012 год – от 400 до 600 тыс. долл. США. Рост выручки в 2012 году менеджмент оценивает в 400%. Таким образом, за 2011 год объем выручки составлял около 100-150 тыс. долл. США. Наш прогноз на 2013 год, исходя из количества клиентов на июль 2013 года около 1500 (по данным менеджмента) - 800-1000 тыс. долл. США.

По нашим оценкам, количество клиентов сервиса на конец 2012 года составляло примерно 1000. Объем выручки за 2012 год – от 400 до 600 тыс. долл. США. Рост выручки в 2012 году менеджмент оценивает в 400%. Таким образом, за 2011 год объем выручки составлял около 100-150 тыс. долл. США. Наш прогноз на 2013 год, исходя из количества клиентов на июль 2013 года около 1500 (по данным менеджмента) - 800-1000 тыс. долл. США.

Уровень оттока клиентов у компании довольно высокий, однако следует отметить снижение по сравнению с годом запуска проекта, когда среднемесячный отток достигал 10%. Данные о стоимости привлечения клиента и коэффициенту конверсии с бесплатной версии сервиса компания не раскрывает.

Планы развития

Основным направлением развития проекта собственники называют интеграцию с сервисами SaaS, дополняющими по функционалу сервис amoCRM (сервисы онлайн-бухгалтерии, коллективной работы в облаке и др.).

Сильные стороны

Поддержка компании со стороны Qsoft – одного из ведущих российских web-интеграторов. Также компания имеет опыт создания Saas сервисов: qTrack, amoForms, Shoptus.

Слабые стороны/риски

Недостаточно широкий набор функционала. По нашему мнению, наибольшим спросом у клиентов будут пользоваться сервисы с максимально широким набором функций. Менеджмент компании, вероятно, разделяет наше мнение, так как основным приоритетом развития продукта является интеграция с дополняющими по функционалу сервисами. Мы не можем оценить влияние команды на развитие проекта из-за отсутствия информации.

«Мое дело»

Проект «Мое дело» представляет собой сервис для ведения бухгалтерии онлайн-с элементами CRM системы.*

Проект был запущен в 2009 году. В коммерческом режиме проект работает с сентября 2010 года. В 2010 году компания стала победителем «Премии Рунета» в номинации «Экономика и бизнес» и лауреатом совместного конкурса Google и Forbes «Бизнес-проект»

Монетизация

Freemium. Предусмотрен бесплатный пробный период, затем взимается абонентская плата от 540 до 5069 руб. в месяц (при оплате за год), в зависимости от функционала продукта.

Команда

Максим Яремко , сооснователь, ген. директор.

Создатель и управляющий партнер компании «Савади» - разработчика ПО для стран Европы и США.

Сергей Панов , сооснователь, председатель совета директоров.

2001-2006 годы – гендиректор ИД «Главбух», 2006-2009 гг. – гендиректор ЗАО «Актион медиа», 2009-н.вр. – гендиректор ИД «Регламент медиа» и ЗАО «Агентство страховых новостей»

Конкурентная среда

Сервис «Мое дело» один из лидеров российского рынка. На сегодняшний момент основными конкурентами компании являются онлайн-решение от 1C – 1СFresh, облачная бухгалтерия от СКБ Контур, сервис Небо.

Количественные показатели

В интервью газете «Ведомости» Сергей Панов оценил клиентскую базу компании в 180 тыс. пользователей на конец 2011 г. Рост базы в 2011 г. составил 700%. Рост выручки Сергей Панов оценил в 400%. Наша оценка выручки в 2011 г. совпадает с оценкой Forbes – 1 млн долл. США. Таким образом, в 2010 г. выручка составила 200 тыс. долл. США. Исходя из роста клиентской базы, наш прогноз выручки на 2013 г. составляет 2,8 млн долл. США.

В интервью газете «Ведомости» Сергей Панов оценил клиентскую базу компании в 180 тыс. пользователей на конец 2011 г. Рост базы в 2011 г. составил 700%. Рост выручки Сергей Панов оценил в 400%. Наша оценка выручки в 2011 г. совпадает с оценкой Forbes – 1 млн долл. США. Таким образом, в 2010 г. выручка составила 200 тыс. долл. США. Исходя из роста клиентской базы, наш прогноз выручки на 2013 г. составляет 2,8 млн долл. США.

Привлеченные инвестиции

В 2012 г. фонд Klever Internet Investments Ltd инвестировал в компанию 4 млн долл. США. Исходя из оценки выручки журналом Forbes (1 млн долл. США за 2011 г.) и мультипликатора 7-8 объемов выручки за 100% компании, доля Klever могла составить около 50%. Стоимость всей компании – около 8 млн долл. США.

Сильные стороны проекта

- Узнаваемость бренда на рынке

- Значительная клиентская база, высокий потенциал продаж дополнительных сервисов

Слабые стороны/риски

- Снижение темпов роста на фоне насыщения рынка

Miiix

Miiix представляет собой сервис, с помощью которого интернет-магазины получают информацию о наличии товара и ценах на складах поставщиков. В настоящее время компания предоставляет сервис магазинам продающим автопокрышки и колесные диски. Сервис был запущен в августе 2012 г. В 2013 г. начала работать «Биржа заказов». Принцип работы биржи – в систему поступают заказы на покупку (в настоящее время заказы обеспечиваются за счет интернет-магазина основателей проекта), участники биржи выполняют заказ. Miiix получает до 50% от дельты между ценой заказа и минимальной ценой у поставщика в системе сервиса.

Монетизация

Freemium. Бесплатная версия включает только поиск по базе данных товаров. Комиссия от сделок на «Бирже заказов» приносит более 60% выручки, абонентская плата – около 35%, разовые платежи за дополнительные сервисы – не более 5%.

Команда

Сергей Рябов , сооснователь, CEO

Опыт создания интернет-проектов более 10 лет. Участвовал в управлении партнерских программ funppc.com и elitistclub.com. В 2006 году Сергей стал со-основателем регистратора доменов ruler-domains.com. Продав через год elitistclub своему партнеру, он сосредоточился на регистраторе, который был продан в 2010 году более крупному регистратору доменов. С 2008 г. параллельно с основным бизнесом основал и запустил несколько интернет-магазинов. С 2009 г. поучаствовал в создании и разработке рекомендательного стартапа deeep.me, Команда стартапа реорганизовалась в веб-студию aller-design.ru, затем выкупленную одним из со-основателей. Всего Сергей участвовал в 10 проектах.

Березницкий Дмитрий , сооснователь, CTO

Начал построение бизнеса в Интернете с 2006 года с аффилиэйтных магазинов для Amazon. Березницкий также является основателем автоматизированной системы продвижения магазинов Mosquito. Дмитрий также был одним из со-основателей регистратора доменов rulerdomains.com. А в дальнейшем выступал со-основателем и техническим директором в проектах: deeep.me, aller-design.ru и магазинах prestigewheels.ru и sportmanya.ru

Конкурентная среда

Наиболее близким по функционалу сервисом в России является проект MarketMixer.net. Зарубежными аналогами проекта являются tyre24, Order Motion и проект Merchantry. Еще один потенциальный конкурент на российском рынке, Agora B2B, проходит стадию тестирования. Запущена beta-версия проекта.

Привлеченные инвестиции